La détermination du seuil de rentabilité est l’un des éléments centraux de tout type d’entreprise car il permet de déterminer le niveau de ventes nécessaire pour couvrir les coûts totaux ou, en d’autres termes, le niveau de revenus qui couvre les coûts fixes et les coûts variables.

Ce seuil de rentabilité (ou levier zéro) est un outil stratégique clé pour déterminer la solvabilité d’une entreprise et son niveau de rentabilité. Nous l’expliquons en détail ci-dessous.

Concepts de base

Pour commencer, définissons quelques aspects fondamentaux. Par coût fixe, nous entendons tous les coûts qui sont indépendants du fonctionnement ou de l’exploitation de l’entreprise. Il s’agit des coûts qui doivent être supportés indépendamment du fonctionnement de l’entreprise, par exemple les loyers, les coûts fixes pour l’eau, l’énergie et la téléphonie, le secrétariat, les vendeurs, etc. Qu’il y ait ou non des ventes, il y a toujours un coût associé.

Par coûts variables, on entend tout ce qui participe au fonctionnement de l’entreprise, par exemple les marchandises ou les matières premières. Contrairement aux coûts fixes, les coûts variables évoluent en proportion directe des volumes de production et de vente. Pour que l’entreprise soit rentable, le prix de vente doit être supérieur au prix d’achat. Cette différence est appelée marge sur coût variable.

Relation entre les coûts

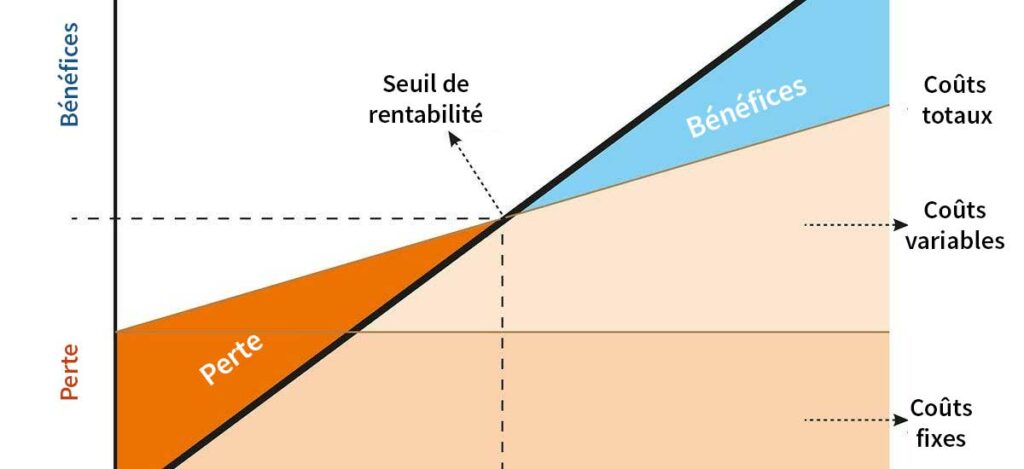

Comme le montre le graphique, les coûts fixes (CF) ont un montant constant dans le temps (ligne horizontale) étant donné que les facteurs impliqués dans ce poste ont été fixés par contrat : loyers, salaires, dépréciation, amortissement, etc. Le coût variable (CV) augmente en fonction de l’activité de l’entreprise (il part de l’origine et a une pente positive). La somme des deux coûts (CF + CV) correspond au coût total (CT). Il convient de noter qu’à l’origine du diagramme cartésien, les ventes totales et les coûts variables sont tous deux égaux à zéro. Cependant, pour ce niveau d’activité égal à zéro, nous avons l’existence de coûts fixes.

Il est intéressant de faire cette distinction, car une fois que l’entreprise commence à fonctionner, la course pour couvrir d’abord les coûts fixes (loyers, salaires) et ensuite les coûts variables (marchandises, matières premières) commence. Dans la partie gauche du graphique, les coûts totaux sont supérieurs aux recettes totales, c’est pourquoi nous l’appelons la « zone déficitaire » (couleur orange). Lorsque les recettes atteignent le point où tous les coûts (fixes et variables) sont couverts, on dit que l’entreprise a atteint le seuil de rentabilité.

Le seuil de rentabilité

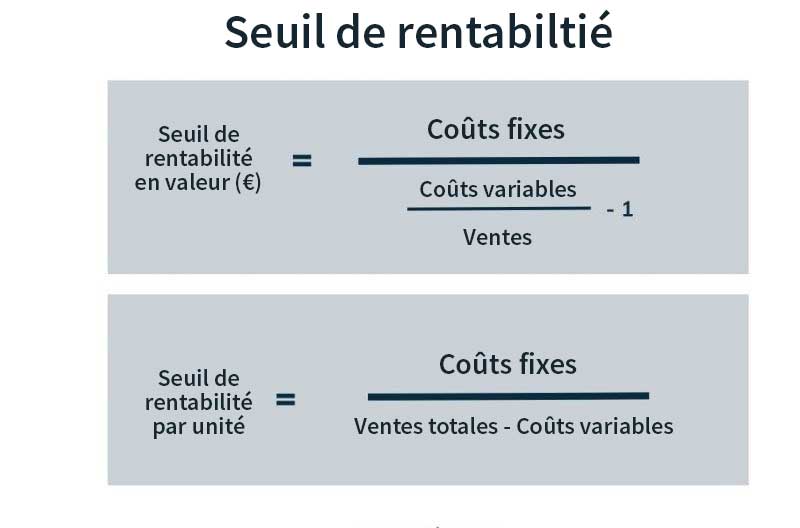

Ce point est également appelé « seuil de rentabilité« , car lorsque nous le franchissons, nous quittons la zone déficitaire et entrons dans la zone bénéficiaire (zone verte). Pour obtenir le seuil de rentabilité, on peut utiliser les formules suivantes :

Dans le premier cas, nous obtenons le seuil de rentabilité en valeur (axe vertical), tandis que dans le second, nous obtenons le seuil de rentabilité en volume de ventes. Notez que cette deuxième équation présente au dénominateur la marge de contribution (la différence entre le prix de vente et le coût du produit). Cette deuxième équation nous donne un moyen simple de connaître le seuil de rentabilité pour toute société ou entreprise qui applique une marge sur coût variable normalisée. Dans ce cas, la formule se réduit à PE=CF/Mg, où Mg est la marge sur coûts variables.

Exemples pratiques

Si la marge sur coût variable du produit est de 30 % de sa valeur (acheté à 70 euros et vendu à 100 euros) et que les coûts fixes s’élèvent à 5 000 euros, le seuil de rentabilité s’obtient de la manière suivante : PE=5 000/0,3 : c’est-à-dire que lorsque la vente de 16 667 euros (ou 167 unités) est atteinte, le seuil de rentabilité est atteint.

En fonction de cet exemple et de la manière dont nous considérons l’information, nous pouvons calculer le seuil de rentabilité en termes de volume de ventes, ou le seuil de rentabilité en termes de valeur, ou encore le seuil de rentabilité pour les projets à long terme. Cependant, au-delà de ces considérations, il existe un aspect qui, comme dans toute activité économique, est particulièrement pertinent : le facteur temps. Si l’on considère le facteur temps sur l’axe des abscisses (volume des ventes), on constate que la réalité d’une entreprise est très différente selon le moment où elle atteint le seuil de rentabilité.

Dans le cas de l’exemple, ce point est atteint lorsque 167 unités sont vendues. L’élément à prendre en compte est le moment où le seuil de rentabilité est atteint. Ce chiffre permet de connaître la solvabilité de l’entreprise : si l’entreprise atteint le seuil de rentabilité au milieu du mois (en vendant, selon l’exemple, à raison de 12 unités par jour), elle obtiendra des bénéfices nettement plus élevés que si elle atteint le seuil de rentabilité dans les derniers jours du mois. Il se peut également qu’à la fin du mois, vous ne soyez pas en mesure de couvrir entièrement vos coûts totaux. Dans ce cas, vous devrez recourir au crédit pour vous financer et ne pas être confronté à des difficultés de liquidité.

La détermination du seuil de rentabilité permet de tester la viabilité de l’entreprise. Si le taux de revenu est constant, la fourchette ou le moment où le seuil de rentabilité sera atteint le sera également. Si l’activité économique est déstabilisée et devient plus volatile, le seuil de rentabilité le sera également, sortant de la fourchette habituelle et entraînant des problèmes de liquidité qui obligeront à reporter ou à refinancer les crédits ou les paiements de matières premières. Tous ces signaux comportementaux peuvent être déterminés grâce à l’analyse du seuil de rentabilité.

Enfin, le seuil de rentabilité permet de connaître le niveau de profit. Dans le cas de l’exemple, une fois le seuil de rentabilité atteint, tout ce qui est vendu n’est pas un bénéfice net. Pour chaque nouvelle unité vendue (à partir de l’unité 168, si l’on poursuit l’exemple), le bénéfice net n’est que la marge sur coûts variables, les 30 % déjà déterminés. Cette marge est appelée ainsi parce qu’elle contribue au financement des coûts fixes. Une fois les coûts fixes couverts, cette marge sur coût variable devient le bénéfice net. Cela signifie que si 100 unités supplémentaires sont vendues par mois, le bénéfice net est de 3 000 euros.